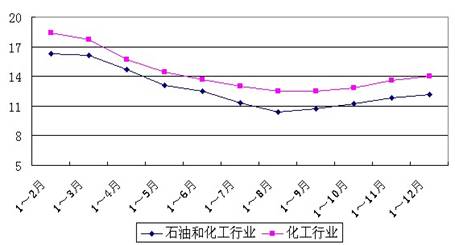

2012年,中国石油和化学工业面对严峻复杂的宏观经济形势,全行业以科学发展观为指导,以加快转变经济发展方式为主线,大力推进结构调整、技术创新和节能减排,取得了积极进展。行业经济运行全年总体保持平稳,实现了“稳中求进”的总体目标。 一、2012年行业经济运行情况和特点 2012年,行业经济运行克服了下行压力,实现企稳回升。全年产值较快增长,投资增速继续加快,市场需求总体平稳,价格水平小幅上升,对外贸易保持增长,从业人数增长稳定。但行业成本居高不下,整体效益下滑较大。 (一)经济运行克服下行压力,实现企稳回升 2012年前7个月,行业总产值增速持续回落,7月份创最低仅为4.2%,8月份以后逐月加快,11月份同比增幅达16.1%,比9、10月分别提高4.2和2.3个百分点。1~11月,全行业总产值达到11.11万亿元,同比增长11.8%。预计,全年实现总产值约12.25万亿元,同比增长12.2%。分季度看,一季度增长16.1%,二季度增长9.5%,三季度增长7.4%,四季度为15.0%。 2012年1~12月石油和化学工业产值累计增长走势:%

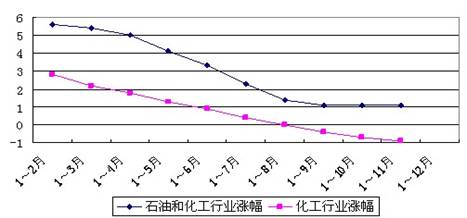

注:12月为预测值。 主要产品产量保持增长。油气生产在克服渤海湾原油减产的不利条件下,产量实现平稳较快增长,1~11月,原油产量1.90亿吨,同比增长1.8%;天然气产量964.9亿立方米,同比增长6.9%;原油加工量4.25亿吨,增长3.2%;农药(折100%)、化肥产量(折纯)分别达到320.4万吨和6863.6万吨,同比分别增长19.7%、13.4%,农化产品产量较快增长,对保障国家能源和粮食安全发挥了积极作用。预计,全年原油产量约2.07亿吨,同比增长1.8%;天然气产量约1060亿立方米,同比增长7.5%。主要化学品总产量达4.58亿吨左右,同比增长8.2%。 (二)产业结构进一步优化,地区发展更趋协调 产业结构进一步优化。1~11月,天然气开采业产值增速高出石油开采业7.3个百分点,产值比重达到石油天然气开采业的9.8%,比去年同期提高了0.6个百分点;合成材料和有机化学原料制造业产值占化工行业比重分别达到18.2%和16.3%,比去年同期提高1.6和1.1个百分点;全钢子午胎产量超过7000万条,子午化率达到87.4%,比去年同期提高0.3个百分点;离子膜烧碱占烧碱产量比重82.5%,同比提高2.2个百分点。 地区发展更趋协调。1~11月,东、中、西部产值分别增长11.2%、11.4%、14.5%。其中:西部地区增长较快,宁夏、广西、西藏和云南产值增速分别达到63.2%、31.1%、22.9%和20.3%。从投资看,中西部地区占比继续保持领先,前11个月达51.5%,与去年同期持平。地区发展更趋协调。 (三)投资保持较高增速,结构进一步改善 固定资产投资增长较快。1~11月,行业固定资产投资总额达1.55万亿元,同比增长26.0%,高出全国固定资产投资增幅5.3个百分点。预计全年行业固定资产投资总额达到约1.8万亿元,同比增长27%。 技术密集型行业投资大幅增长。前11个月,合成材料投资增长57.5%,其中其它合成材料增幅高达261.1%;有机化学原料增长58.8%,其他基础化学原料增幅57.5%,均远高于化工行业30.2%的投资平均增幅。1~11月,专用设备制造业投资同比增长60.8%,高出全行业投资增速30.6个百分点。 民营投资增速加快。前11个月,民营投资增幅达48.1%,比重为26.2%,较上年同期提高约4个百分点,行业投资活力继续增强。 (四)价格走势缓中趋稳,部分产品降幅较大 从今年来的石油和化工行业价格走势看,涨势总体上呈现趋缓态势,但缓中趋稳。进入第4季度后,价格有走暖迹象,但一些大宗品种如基础无机原料、有机化工原料、合成树脂等市场均价格降幅仍较大。 2012年1~11石油和化工行业生产者出厂价格累计走势单位:%

基础无机化学原料及合成材料价格降幅较大。1~11月,除烧碱全年市场均价同比上涨外,纯碱(重灰)、硫酸、电石等基础无机化学原料全年市场均价分别下降25.4%、14.5%和11.7%。聚氯乙烯、聚丙烯和高密度聚乙烯等合成树脂市场均价分别下降15.0%、9.1%和2.4%;顺丁橡胶、丁苯橡胶和丁腈橡胶等合成橡胶市场均价分别下降24.5%、23.4%和18.0%;己内酰胺、丙烯腈和PTA等合成纤维单体市场均价同比下降24.2%、20.8%和17.5%。 (五)对外贸易保持增长,出口基本持平 据海关统计,1~11月,全行业进出口总额5804.7亿美元,同比增长5.2%,占全国进出口贸易总额的16.6%。其中,进口总额4231.3亿美元,增长7.1%;出口总额1573.4亿美元,增长0.4%;累计逆差2658.0亿美元,同比扩大11.6%。预计,行业2012年对外贸易总额约6400美元,同比增长5.5%,其中出口额约1735亿美元,增长0.7%。 油气、化学矿进口增长较快,油气对外依存度提高。1~11月,进口原油2.47亿吨,同比增长7.3%,原油有对外依存度56.6%,同比提高1.3个百分点;进口天然气2596.2万吨,同比增长29.5%,天然气对外依存度25.7%,同比提高4.1个百分点;进口化学矿1127.6万吨,同比增长14.4%。 橡胶制品出口保持增长,化肥出口下降。1~11月,橡胶制品出口金额395.5亿美元,同比增长6.9%,占石油和化工行业出口总额的25.1%。前11个月,化肥出口1569.4万吨(实物量),同比下降7.7%。 二、运行中存在的主要问题 2012年,行业经济运行实现了平稳增长,但是增速下滑,特别是经济效益降幅很大,这既有来自国际金融危机持续深化、国内经济下行压力加大的影响,也有行业自身结构性矛盾突出和管理不到位的深层原因。 (一)产能过剩矛盾突出 今年以来,行业淘汰落后产能取得了一定进展,投资结构也有所改善,但过剩行业仍在扩大产能,同质化产品市场竞争激烈。今年来,纯碱、电石、甲醇、PVC、磷肥等产品价格长期在历史低位徘徊。 据专业协会统计,到2012年底,我国合成氨、尿素产能(实物量)将达到6730万吨和7130万吨,尿素产能过剩约1800万吨;磷肥行业2012年底产能(折纯)达到2360万吨,超过国内需求1000多万吨;氯碱行业2012年烧碱新增产能达420万吨,年底总产能将突破3800万吨,全年装置利用率约70%;聚氯乙烯新增产能330万吨,总产能达到2236万吨/年,装置利用率约60%;纯碱行业新增产能190万吨,2013年还将增产能340万吨;电石行业新增产能约400万吨,远超过全年淘汰127万吨产能,装置利用率约76%。 值得关注的是,产能严重过剩的行业,目前产能还在继续扩张,部分新兴产业也出现了过剩苗头。如聚氨酯行业2011年国内聚醚多元醇产能270万吨,装置利用率只有63%;有机硅单体装置利用率只有55%。 (二)效益下降幅度较大 2012年1~10月,全行业利润总额6204.1亿元,同比下降8.2%,而全国规模工业利润则是增长0.5%。其中,化学工业利润总额同比降幅12.3%;石油天然气开采业利润出现2010年以来的首次下降,降幅3.1%;预计2012年行业实现利润总额约7500亿元,同比下降6%。 其中,炼油业亏损182.1亿元,已连续15个月累计亏损;合成纤维单体制造业亏损19.7亿元,而去年同期为盈利112.5亿元;基础化学原料制造业利润同比下降30.7%;磷肥行业下降26.3%;合成树脂制造业下降23.8%;合成橡胶制造业下降8.2%;专用化学品制造业下降11.7%。 行业销售成本居高不下,管理费用、财务费用大幅增长。1~10月,石油和化工行业销售成本8.16万亿元,同比增长11.8%,高于营业收入增幅2.0个百分点,每100元主营收入成本为83.11元,同比提高1.48元;全行业财务费用1107.5亿元,同比增长36.3%;管理费用同比增长10.1%,高出主营业务收入增幅0.3个百分点;资金周转率2.37,同比下降0.1个百分点。 (三)行业创新能力较弱 当前,行业产能过剩问题突出、市场竞争力和抗风险能力不强的主要原因就在于行业的创新能力较弱。第一,企业研发投入不足,技术创新能力较弱,成果转化率不高,对产业的支撑与引领作用发挥不够。第二,原始创新和集成创新能力不强,先导性高技术领域科技力量薄弱,战略性新兴产业培育发展较慢,高端产品依赖进口。第三,以企业为主体、市场为导向、产学研相结合的行业技术创新体系尚未完全建立,创新资源高效配置和综合集成能力较弱,影响科技发展的体制机制障碍依然存在。 (四)安全环保压力增大 随着人们安全环保意识的提高,特别是生态文明建设的加强,社会对安全环保提出了更高的要求,行业安全环保工作面临着更大的压力。特别是随着城镇化进程加快,造成较多的“城围化工”现象,产业发展与城市建设两者之间的矛盾比以往任何时候都更加突出。由于行业在国内推行“责任关怀”时间较短,石油和化工企业同周边社区居民交流不够,“谈化色变”的心理普遍存在,再加上大型项目建设过程中利益交织、诉求多元化,影响行业发展和社会稳定的群体性事件时有发生。从长远看,行业安全环保管理体系建设和推进责任关怀,是加强生态文明建设中必须切实加强的一项重要工作。 三、2013年行业经济运行预测分析 2013年是全面深入贯彻落实党的十八大精神的开局之年,是实施“十二五”规划承前启后的关键一年,也是为全面建成小康社会奠定基础的重要一年,做好经济运行工作意义十分重大。2013年国内外经济形势依然复杂多变,但有利条件在逐步增加,行业经济运行回升势头将进一步巩固。 (一)影响行业经济运行的主要因素分析 一是宏观经济总体向好。世界经济复苏加快。2013年,尽管全球经济仍处危机后的调整期,国际环境充满复杂性和不确定性,但是,世界经济运行中也出现了一些明显的积极变化,发达国家重整制造业战略加快推进,新兴经济体成为全球经济增长的主要动力。2013年,世界经济将继续复苏态势,国际货币基金组织预计增幅为3.6%,较2012年加快0.3个百分点。我国经济增速重返8%以上。2012年第四季度,中国经济连续7个季度同比减缓之后,开始趋稳。面对复杂的经济形势,12月16日,中央经济工作会议在京闭幕。会议提出,“做好明年经济工作,要继续把握好稳中求进工作总基调,立足全局,突出重点,扎扎实实开好局。”会议还具体明确了明年经济工作的六大主要任务,强调要着力扩大国内需求,加快培育一批拉动力强的消费新增长点,促进投资稳定增长和结构优化,继续严格控制“两高”和产能过剩行业盲目扩张。多数机构预测,2013年我国经济增速将回升至8%以上。 二是投资保持较快增长。2012年,石油和化工行业投资增速达27%,是经融危机爆发以来的最大增速。根据行业投资周期和增长特点,2013年行业投资仍将保持较快增速,预计增幅在20%以上。近期,我国出台了对页岩气开发利用予以补贴的政策,未来页岩油、页岩气将成为行业投资的重点领域之一,随着天然气“十二五”规划的落实,天然气管网和储气库的投资将进一步加大。2013年,“两高”和过剩行业的产能扩张将会受到更严格的控制,但传统产业的技术改造和升级、战略性新兴产业的投入继续大幅增长。 三是消费增长平稳。2013年,政府把扩大内需、培育新的消费增长点作为保持经济平稳运行的最重要举措之一。国内消费市场总体将继续平稳增长,能源和主要大宗化工产品市场需求将有所加快。2013年,预计原油表观消费量约5.02亿吨,增长5.3%;天然气表观消费量1690亿立方米,增长15.5%;成品油表观消费量2.92亿吨,增长6.2%;主要化学品表观消费量约4.6亿吨,增长8%。其中,无机化学原料增长约9%,有机化学原料增幅12%,合成材料增幅8%。在需求加快的同时,市场价格也将稳中有所上升。预计2013年全行业价格总水平涨幅约4.3%。其中,化学工业涨幅约为3.5%。 (二)2013年行业经济运行“稳中趋好” 总体判断,2013年我国石油和化工行业经济运行总体将保持平稳,但上半年依然有下行压力,下半年“稳中趋好”。 ——主要经济指标预测。根据我国宏观经济增长情况和行业经济运行内在特点和趋势,初步测算,2013年石油和化学工业总产值约14.25万亿元,增长16%。其中,一季度产值约2.98万亿元,增长7.3%;二季度产值约3.62万亿元,增幅16.4%;三季度产值约3.70万亿元,增幅22.0%;四季度产值约3.95万亿元,增长17.3%。全年利润约8700亿元,增长18%;主营收入约14.0万亿元,增长15.5%。2013年,化学工业产值约为8.5万亿元,增幅17.5%。 ——主要产品产量预测。2013年,预计原油产量约2.1亿吨,同比增长1.5%;天然气产量约1145亿立方米,增长9%;原油加工量约4.84亿吨,增幅4.5%;主要化学品产量约4.85亿吨,增长8.2%。 2001~2013年石油和化工行业产值增长走势

注:2012、2013年为预测值。 四、2013年行业工作重点 2013年,面对新形势和新任务,全行业要深入学习和全面贯彻落实党的十八大和中央经济工作会议精神,以科学发展观为指导,以加快转变发展方式为主线,继续坚持稳中求进的总基调,保持行业经济平稳健康运行。 2013年,石油和化学工业经济运行的指导思想是:紧紧抓住新的战略发展机遇期,以提高经济增长质量和效益为中心,发力国内市场、开拓国际市场,坚持创新驱动,推动稳中求进,力争在产业结构战略性调整上取得突破性进展,在经济增长质量和效益上跨上一个新台阶,在技术创新上抢占一批新的制高点,在节能减排和责任关怀工作上开创一个新局面,为全面建成小康社会作出新的贡献。 2013年经济运行要组织全行业认真做好以下几项重点工作: (一)积极推进产业结构战略性调整 一是坚决淘汰落后产能。产能过剩和产能严重过剩,是全行业必须高度关注的一个事关全局的大问题。要研究提出高标准、严要求的准入条件,控制产能总量。已制定准入条件的行业,要配合政府有关部门严格执行,制止产能低水平重复扩张。二是加快培育新能源、化工新材料、生物化工、高端专用化学品等战略性新兴产业,促进现代煤化工健康、有序发展。三是改造提升传统产业。通过技术、工艺和装备的升级改造,提高传统产业的节能降耗、安全环保、品种质量水平,提高产品附加值和市场竞争力。四是规范发展化工园区。做好规划引导,强化公共服务,加强安全环保,鼓励和引导企业向专业化园区集中。 (二)大力推进创新驱动发展战略 一是组织重大关键技术攻关。在战略性新兴产业及重大装备制造等方面,形成一批国际竞争制高点技术。二是进一步加强技术改造。加快淘汰落后工艺技术和设备,实施提升行业能效、清洁生产、资源综合利用等技术改造。三是加快构建以企业为主体、市场为导向、产学研相结合的科技创新体系,推进国家和行业创新平台建设,组建一批产业技术创新战略联盟,推进协同创新。四是加强管理创新。不断提高企业财务成本管理水平,提升全员劳动生产效率,降低成本,提高效益。 (三)全面促进行业生态文明建设 要把生态文明建设放在更加突出的位置。一是大力促进节能减排。完善行业能效“领跑者”制度,推进企业能源管理中心建设,完善主要耗能产品能源消耗限额标准体系,做好高耗能行业节能技术改造工作。二是积极推行清洁生产,建立主要行业清洁生产指标体系,做好农药、染料、涂料、铬盐等行业的清洁生产示范项目,创建一批“化工清洁生产绿色园区”。三是大力发展可再生资源和过程排放控制技术及装备,强化源头和过程管理,减少“三废”和二氧化碳排放。四是加快构建和完善行业责任工作体系、标准体系和评估认证体系,认真做好责任关怀推广、培训和宣传等工作,培养一支责任关怀人才队伍。五是抓好企业和园区实施“责任关怀”试点,推广一批责任关怀实践经验,推动与社区居民互动,提升企业形象。 (四)努力提高全行业运行质量和经济效益 一是密切跟踪市场变化,努力适应用户需求,通过提高品种、质量、服务,提高市场占有率,保证企业稳定发展。二是树立系统成本理念,狠抓降本增效。要以降低系统成本为目标,开展全方位对标挖潜工作,最终实现成本下降和整体效益的提高,增强企业的盈利能力。三是加强资金管理,防范资金风险,加速资金周转,调整融资结构,降低融资成本,不断加强风险控制。四是积极推进联合重组,通过联合重组充分发挥企业集团的协同优势,推进大宗原材料的集中采购和库存共享,积极推进销售协同,最大限度提高资金使用效率,将经济运行重点放到增长质量和效益为中心上来。 (五)强化行业经济运行监测分析和快速反应能力 一是完善重点企业、专业协会、地方行办(协会)三位一体的信息交流机制。在全面加强企业统计工作的基础上,进一步建立和完善数据信息共享平台,提高对重点企业、重点行业数据收集、汇总、分析等工作的水平。二是及时发现经济运行中的新情况、新问题,加强趋势性研判。加强经济运行快速反应工作,及时发现问题,及时预警,及时提出对策建议。三是加强行业先行指标的研究工作。力争2013年行业先行指标有阶段性成果,引导行业健康发展。四是加强国际石油和化工方面的信息收集、整理、分析,为企业“走出去”提供战略依据。使经济运行监测分析工作真正做到对政府有决策意义,对行业有指导作用,对企业有现实需要。 五、主要政策建议 (一)建议出台促进行业结构调整的配套政策 1.对已发布准入条件的行业,建议采用电石行业淘汰落后产能的方式,派出督查组进行实地核查,坚决淘汰落后产能。 2.建议政府有关部门研究制定页岩气、煤层气、化工新材料、高端专用化学品、生物化工以及现代煤化工等战略性新兴产业领域的配套政策,在金融、税收、人才队伍建设等方面给予政策扶持。 3.建议加大对南海深水油气勘探开发的支持政策。建议在增值税、营业税、所得税、资源税、矿产资源补偿费、进口关税、口岸管理等方面,给予优惠和扶持,加快重大项目审批进度。 (二)建议加快油气行业市场化改革 1.加快成品油和天然气定价机制改革。建议尽快推广实施天然气定价改革方案,在“两广”试点基础上,扩大四川、重庆等条件相对成熟的地区。 2.建议差别化征收石油特别收益金。按照不同油田类别、不同油田成本设定不同的特别收益金起征点。 3.给予部分高质量标准车用燃油消费税减免和优质优价支持政策。进一步完善成品油税收体制,按照“优质优价”或“优质优税”的原则,科学合理制定国Ⅳ、欧Ⅴ标准汽柴油价格。 (三)建议相关外贸政策出台前征求行业或企业的意见 建议有关部门今后在法检目录、危险化学品管理、产品进出口监管、关税及税则调整、出口退税、加工贸易等外贸政策具体措施出台前,广泛征求行业和企业意见。 中国石油和化学工业联合会 二○一二年十二月二十七日 |